百惠据悉,EDA Group Holdings Limited(下称「EDA集团」),股票代码2505.HK,于5月20日至5月23日启动招股,由百惠担任联席牵头经办人。集团拟在本次IPO项目发行约9762.5万股,当中一成会在香港公开发售,九成为国际配售,招股价每股介乎2.28港元至3.06港元。EDA集团预计于5月28日正式挂牌,届时将使用集资所得加强全球物流网络的建设,增设海外仓,并提升仓库管理团队的服务质素;优化智能系统以及的SaaS平台,深化数据分析技术,从而提升营运效率;以及加强客户关系以提升市场份额。

EDA集团,作为一家B2C出口电商供应链解决方案提供商,自2014年成立以来,一直致力于提供包括SaaS和物联网在内的各类数字化管理工具平台。其物流网络复盖多条从中国至全球热门B2C电商目的地的贸易线路,如北美、欧洲及澳大利亚等。EDA集团在接收电商卖家的物流订单后,能够直接处理国内收货、报关及清关、跨境运输以及向个人消费者配送货物等业务流程,并将这些跨境物流程序数字化,从而显著减少传统直邮所需的时间和成本。

图片来源:EDA集团招股书

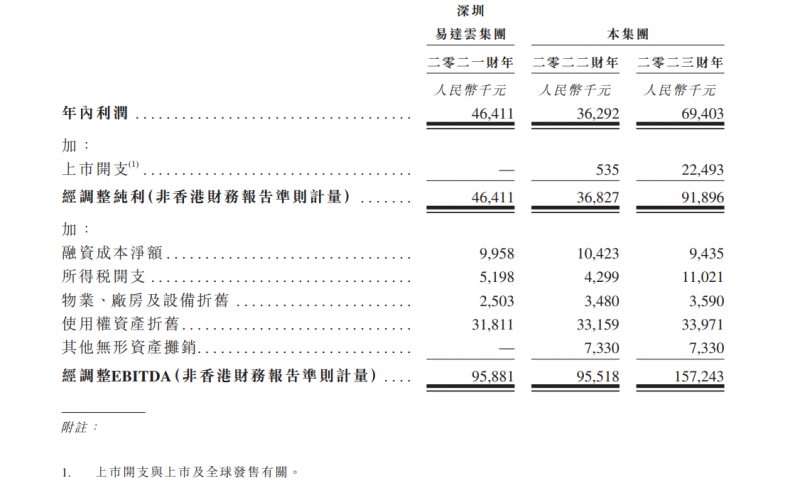

根据招股书披露的信息,EDA集团的业绩表现强劲。在2022及2023财年,公司分别实现了约人民币7.09亿元和12.09亿元的收入,同时,年内利润也分别达到人民币3629.2万元和6940.3万元。据弗若斯特沙利文的数据显示,EDA集团在2022财年的收入规模在全国市场中位列第七。展望未来,随着中国B2C电商行业的蓬勃发展,预计中国B2C出口电商市场将以13.4%的复合增长率持续增长,而采用海外仓模式的B2C出口电商供应链解决方案市场更是预计将以14.5%的复合增长率增长,到2027年市场规模有望达到人民币3,486亿元。百惠分析,EDA集团凭借其*的供应链解决方案和数字化能力,无疑将在这一增长趋势中占据重要地位。

百惠作为本次IPO项目的联席牵头经办人,将凭借丰富的资源和专业的经验,为EDA集团的上市过程提供必要的支持。展望未来,EDA集团作为一家B2C出口电商供应链解决方案提供商,在市场中拥有独特的竞争力和发展潜力,并借助IPO资本市场,进一步推动其业务增长和市场扩展。

重要声明:以上内容由百惠金控提供,仅作参考,并不能完全代替投资者的判断和决策。投资者需要根据自身风险承受能力情况和需求,建议进行分析和评估,以制定最合适的投资策略。

百惠金控,旗下的百惠证券(中央编号: BPQ161)获香港证监会发牌进行第 一类及第四类受规管的持牌活动。同时,旗下的百惠资本(中央编号: BSM550)持有第六类牌照,并且拥有保荐人资格。